三個觀念來理解「隱含波動率」

三個觀念來理解「隱含波動率」

◆ 波動率代表股價的活潑程度

波動率的學術定義不好理解所以不談,但波動率的白話意義,代表選擇權連結標的之價格活潑程度,舉例:一般狀況下,可成的價格活潑程度會大於台積電,因此可成的波動率高於台積電。

此時講的波動率泛指歷史波動率(以下簡稱HV),既然稱作歷史,就可以分過去20天股價變化算出來的HV20,或過去60天算出來的HV60,投資人可以透過券商權證網站提供的這些數據,了解股票的價格活潑程度。

◆ 權證隱波的三個種類

隱含波動率更完整講,是「價格隱含的波動率」,權證價格透過財務公式(通常是Black-Scholes 模型)反推出來的波動率,故有價格才有隱含波動率(以下簡稱隱波)。

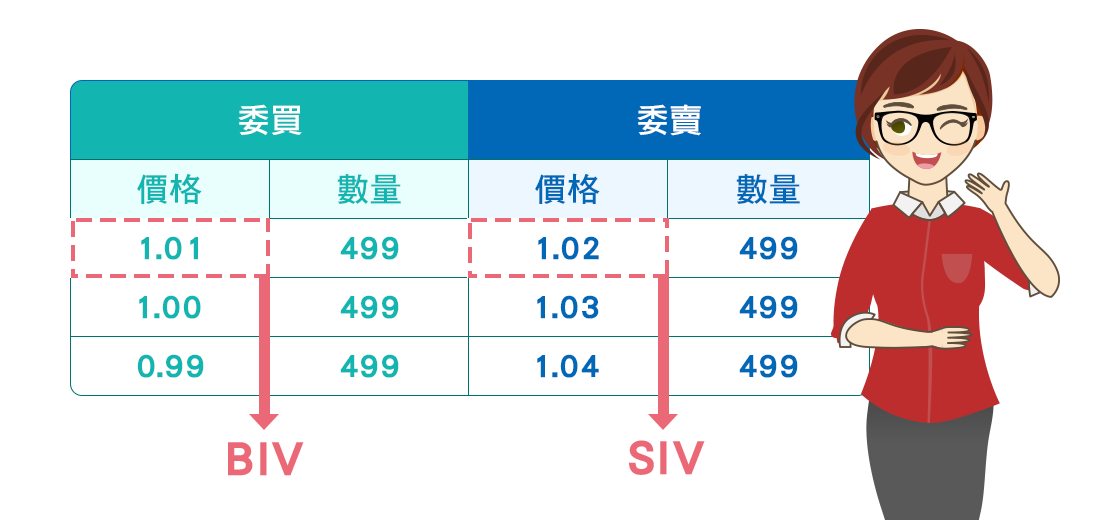

權證市場會看到委買價隱波(以下簡稱BIV)、委賣價隱波(以下簡稱SIV)、成交價隱波(以下簡稱IV),其中成交價產生IV最不重要,因為權證成交價並非連續,所以當下看到IV可能是1、2個小時前的成交價產生出來的,既非即時,相較當下價格產生的BIV、SIV,IV重要性就相對降低。

◆ 權證與選擇權的隱波概念不同

選擇權市場的價格,是由自由市場的買方與賣方創造,當價格受趨勢看法而上揚時,在選擇權其他條件不變下,選擇權隱波就會同向變大,趨勢看法影響價格,而價格影響隱波,因此隱波含有市場對於後市的看法。

但權證市場中,因券商有造市職責,所以權證的委買、委賣價通常會是由券商提供,而投資人買到券商賣價或賣到券商買價而產生的成交價,大多不會脫離券商合理報價範圍,在委買與委賣價差小的前提下,券商提供的委買、委賣價,都是以穩定波動率為基礎計算出來的,因此BIV、SIV、IV三種隱波的絕對值就會呈現穩定且差異不大,所以與受趨勢看法而會上下起伏的選擇權隱波來比較,權證隱波更來的穩定安心。